A Correlação entre a Gestão Financeira e a Psicologia Analítica

A Psicologia Analítica, também conhecida como Psicologia Junguiana, é uma abordagem da psicologia desenvolvida por Carl Gustav Jung, um psiquiatra suíço. Diferente da psicanálise freudiana, a psicologia analítica de Jung se concentra na exploração do inconsciente, tanto pessoal como coletivo e dos arquétipos, além do desenvolvimento da individualidade através do processo de individuação.

O inconsciente pessoal segundo Jung é uma camada da psique individual que contém experiências, pensamentos e sentimentos que não são reconhecidos pela consciência.

O processo de individuação é um conceito central na Psicologia Analítica de Jung. Refere-se ao desenvolvimento e à realização da totalidade da personalidade de um indivíduo. Esse processo envolve a integração dos diversos aspectos da psique, tanto conscientes quanto inconscientes, levando à formação de um self unificado e completo.

Para Jung o grande desafio do ser humano é aumentar a área da consciência em relação as áreas sombrias e inconscientes da nossa personalidade, ou seja, aumentar o processo de autoconhecimento.

A psicanálise e a gestão financeira parecem campos distintos, mas há pontos de intersecção fascinantes.

Assim como os indivíduos as organizações anseiam por melhor conhecer-se e desta forma desempenhar seu propósito com mais consciência. No ambiente organizacional o autoconhecimento está associado aos modelos de avaliação de desempenho.

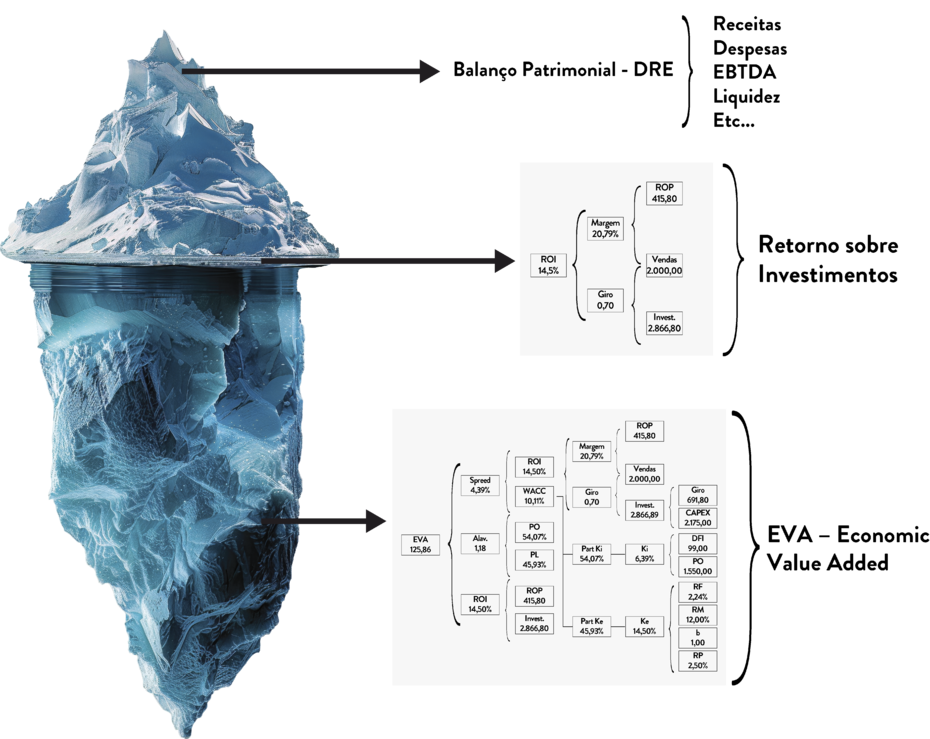

Os sistemas convencionais de avaliação de desempenho evoluíram muito nas últimas décadas, entretanto, em sua maioria, não são suficientes para capturar toda a relação de causa e efeito na formação do resultado empresarial. Estes drivers de desempenho não capturados pelos modelos tradicionais de desempenho representam analogicamente o inconsciente empresarial.

Muitas organizações encontram-se nos primeiros estágios da avaliação de desempenho, monitorando seu resultado simplesmente através de suas receitas e despesas, normalmente pelo regime de competência, simplificam o processo de avaliação de desempenho utilizando o EBTDA (Earnings Before Taxes, Depreciation and Amortization) como referencial. A principal vantagem na utilização deste indicador está justamente na sua simplicidade e no foco nas atividades operacionais, entretanto, o mesmo deixa de considerar itens importantes na composição do preço final de um produto ou serviço, tal qual a necessidade de renovação dos ativos. Além disso o EBTDA mostra uma tendência de geração de caixa, mas não a geração de caixa operacional efetiva, não levando em consideração os efeitos da necessidade de capital de giro.

É fundamental que as empresas que utilizem essa metodologia de avaliação também façam a mensuração da geração de caixa operacional pelo Demonstrativo de Fluxo de Caixa mesmo que de forma indireta.

Outras empresas costumam avaliar-se financeiramente utilizando-se da mensuração do ROI (Return On Investment) o que sem sombra de dúvida é um avanço em relação ao EBTDA.

O cálculo do ROI consiste na relação entre o lucro operacional líquido após impostos e o investimento total NOPAT (Net Operating Profit After Taxes). O NOPAT é uma medida de lucro que exclui o impacto das despesas financeiras e impostos, oferecendo uma visão clara do desempenho operacional da empresa.

A fórmula básica do ROI é:

ROI = (NOPAT / Investimento Total) x 100

Aqui, o Investimento Total pode ser interpretado de várias maneiras, dependendo do contexto. Geralmente, inclui o capital investido na empresa, que pode ser calculado como o total de ativos operacionais menos passivos não onerosos, a abordagem do investimento, ao invés do ativo total, para cálculo do desempenho oferece melhores informações sobre o genuíno retorno gerado pelo capital investido na empresa, e que necessita ser remunerado.

O ROI revela quanto o negócio foi capaz de gerar retorno aos proprietários de capital (credores e acionista), ou seja, a eficiência da empresa em gerar lucros de seus ativos operacionais para remunerar seus financiamentos.

O retorno do investimento é economicamente atraente, identificando a oportunidade de criação de valor aos acionistas, quando exceder ao custo de capital da empresa.

Devemos sempre ter em mente, ao utilizarmos esta metodologia é que uma empresa é normalmente feita de um somatório do resultado de diversas unidades de negócios, de diversos produtos e serviços, e quanto mais analítico for o cálculo do ROI melhor será sua análise.

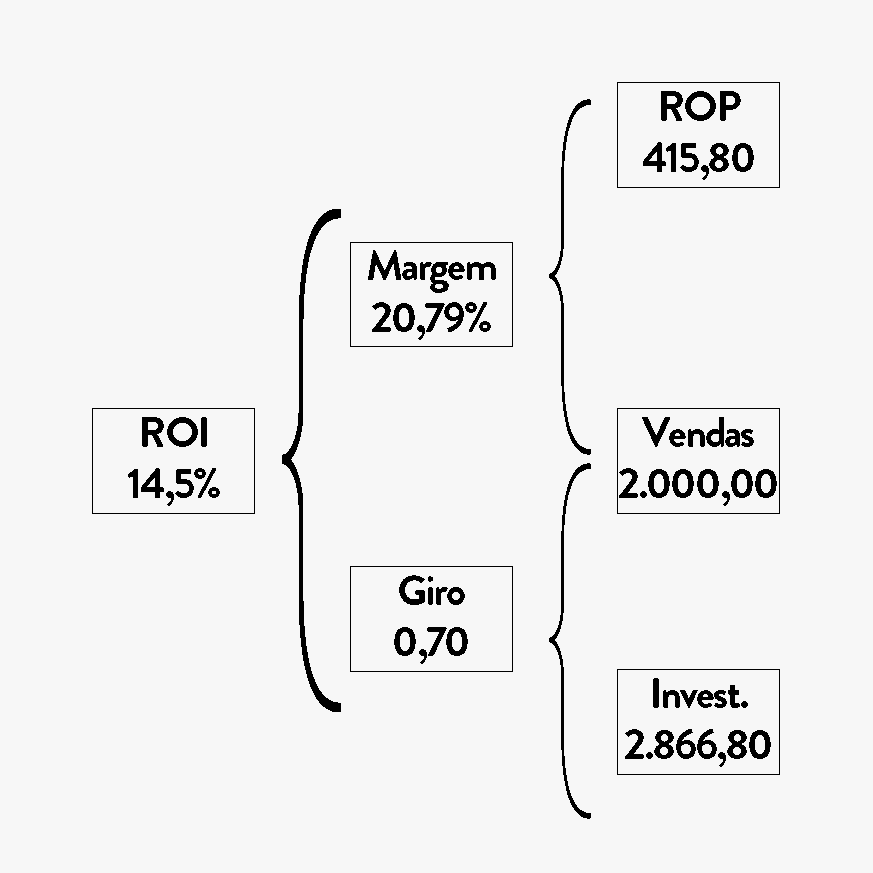

De forma mais analítica o ROI pode ser definido como o desmembramento da margem e do giro dos investimentos:

A margem operacional é medida de lucratividade, indicando o percentual das receitas de vendas se transformou em lucro operacional. O giro dos investimentos é uma medida de eficiência, revelando quantas vezes o capital investido na atividade da empresa (girou), podemos demonstrar essa metodologia da seguinte forma:

Apesar da significativa evolução como métrica de avaliação, alguns cuidados devem ser tomados ao utilizar esta metodologia, dentre eles:

a) O valor do investimento pode ser expresso tanto pelo seu valor contábil quanto pelo seu valor de mercado. Uma desvantagem de usar o valor de mercado é que ele incorpora expectativas futuras de crescimento, cujos retornos esperados não são incluídos no NOPAT calculado. Isso faz com que o NOPAT e o investimento a valor de mercado não sejam consistentes. Por outro lado, o investimento avaliado a valores contábeis reflete o valor de descontinuidade do ativo, o que dificulta a interpretação.

b) O ROI pode aumentar, pelo menos no curto prazo, durante períodos de retração econômica ou como resultado de cortes em despesas essenciais para a continuidade da empresa, como P&D e treinamento. No entanto, essa elevação do ROI será temporária e pode causar problemas de competitividade no futuro. Além disso, é importante lembrar que o ROI é uma medida de um único período e desconsidera eventos futuros.

c) Empresas que não adotam novas tecnologias ou deixam de modernizar seus processos operacionais podem ver um aumento no ROI no curto prazo. No entanto, isso pode comprometer a continuidade da empresa a longo prazo.

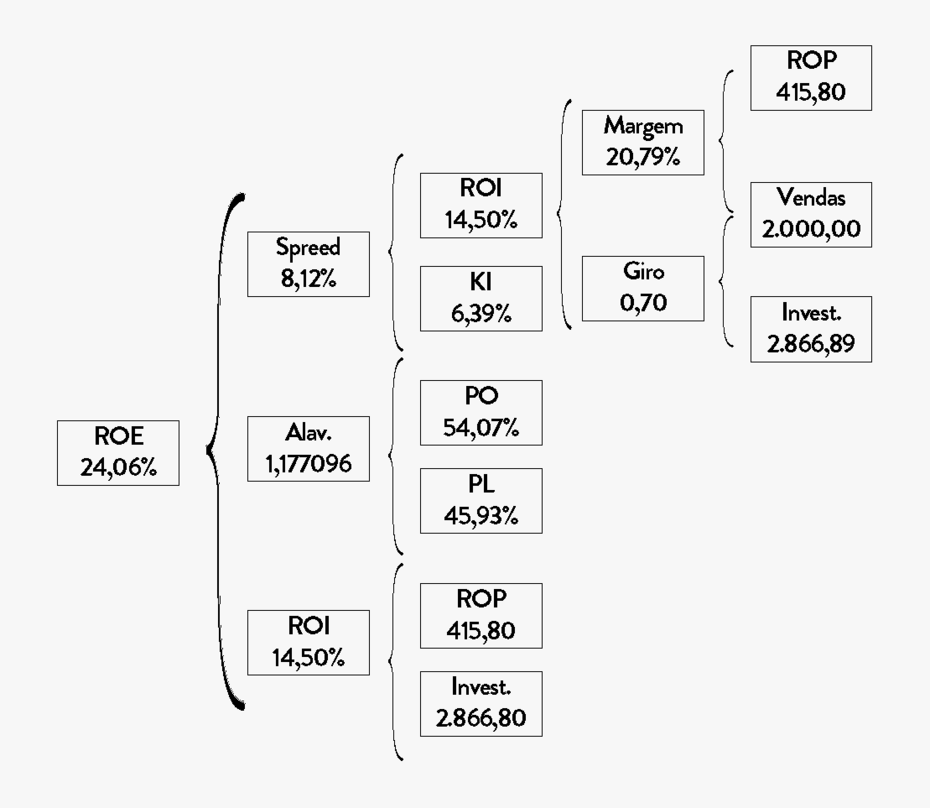

O ROI é muito utilizado como ferramenta de mensuração dos investimentos, mas não é a melhor ferramenta para mensurar o resultado dos acionistas, que a princípio possuem maior interesse na rentabilidade do seu capital investido. Para tal a métrica mais utilizada é o ROE (Return on Equity) – Retorno sobre o capital próprio cujo cálculo é o cotejamento do lucro líquido com o capital próprio (patrimônio líquido) ou seja: LL / PL. Em tal situação também é capturado o eventual benefício gerado pela alavancagem financeira, que nada mais é do que a relação do ROI com o custo do capital de terceiros líquido do imposto de renda (Ki) de forma mais analítica o ROE pode ser assim representado:

O ROE não pode ser analisado isoladamente, pois cresce à medida que a empresa se torna mais alavancada, porém sem considerar o maior risco financeiro.

Todas as metodologias tradicionais de avaliação de desempenho ignoram um fator preponderante no ambiente empresarial que é o fator de risco inerente a cada negócio. Estas métricas ignoram o custo de oportunidade bem como a exposição ao risco do capital próprio, estes fatores podem ser analogamente chamados do inconsciente dentro dos modelos de avaliação de desempenho.

Tal qual nós seres humanos, que associamos nosso desenvolvimento ao aumento da nossa consciência as organizações da mesma forma aumentam seu desempenho na medida que melhor se conhecem. Conhecer, não somente o seu resultado econômico, mas também os investimentos e os custos de capitais associados a esses investimentos é fator preponderante para a organização alcançar a tão desejada longevidade empresarial.

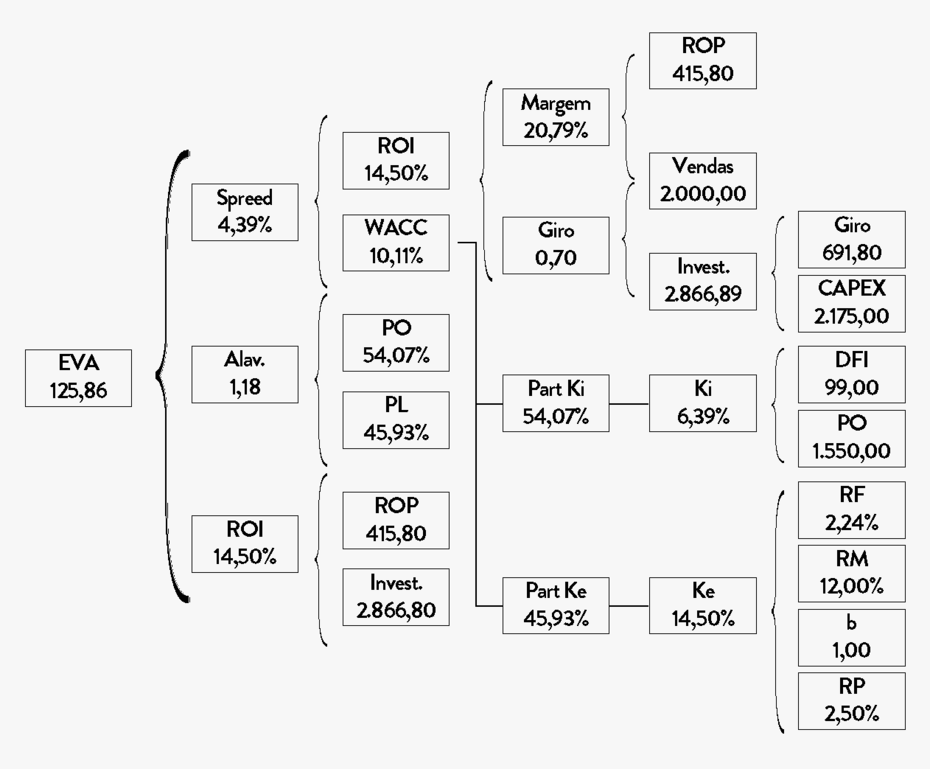

O indicador que melhor traduz esta relação entre resultados econômicos, investimentos líquidos, custos de oportunidade e riscos inerentes é sem dúvida o EVA (Economic Value Added), que de forma analítica é assim representado:

A metodologia que utiliza o EVA como base para a tomada de decisão é Gestão Baseada em Valor pois direciona a gestão da empresa para o seu principal objetivo, representado pela criação de valor para seus acionistas, não com uma visão imediatista, de curto prazo como instrumento de avaliação da potencialidade de longo prazo dos investimentos.

A empresa agrega valor quando produz um resultado que supera o seu custo de capital, ou seja, o valor é criado quando o retorno dos investimentos é maior que a remuneração exigida pelos fornecedores de capital.

O excesso de lucro em relação ao custo de oportunidade é o que se denomina Valor Econômico Agregado.

O conceito de Custo de Oportunidade é um conceito econômico indispensável a todo o processo de decisão. A ideia desta medida é quanto deixou de ganhar por não aproveitar outras oportunidades disponíveis, ao se decidir por determinada alternativa financeira, ou seja, oportunidade renunciada. É importante destacar que essa comparação deve considerar sempre alternativas de mesmo risco.

A implantação da Gestão Baseada em Valor é um processo complexo que exige mudanças culturais, estruturais e operacionais significativas. No entanto, com planejamento cuidadoso, comunicação eficaz e liderança engajada, os desafios podem ser superados. Ao enfrentar esses desafios, as empresas podem alcançar uma maior criação de valor sustentável, alinhando seus objetivos estratégicos com os interesses dos acionistas e promovendo um crescimento robusto a longo prazo.

Assim como o desafio do indivíduo é a realização de toda a sua potencialidade humana aumentando cada vez mais o seu nível de consciência, o desafio das organizações é de aumentar sua potencialidade de gerar valor agregado em todo o seu ecossistema, remunerando todos os stakeholders garantindo desta forma sua sustentabilidade a longo prazo.

Clique aqui e faça o download do material